« L’administration américaine a annoncé qu’elle envisageait d’instaurer des tarifs douaniers (de 25 %) sur l’acier et (de 10 %) sur l’aluminium, soi-disant pour des raisons de sécurité nationale. Nous passons en revue ce que les économistes ont pu dire sur ce bouleversement dans la politique commerciale américaine.

Chad Brown pense que ce genre de protection a des répercussions économiques et institutionnelles considérables et généralisées, pour diverses raisons. Premièrement, il réduira un montant significatif d’importations. Les nouveaux tarifs douaniers accroîtront probablement les coûts pour les constructeurs automobiles, les fabricants de conserves, les projets d’infrastructures et même l’industrie de la défense. Deuxièmement, les Etats-Unis n’ont pas déclenché de protection dans le cadre de la loi de la sécurité nationale depuis plus de 30 ans ; Reagan est le dernier à avoir imposé des restrictions dans le cadre de cette loi en 1986. L’instauration de tarifs douaniers sur l’acier et l’aluminium peut amener beaucoup à affirmer que le commerce fait peser d’autres menaces sur la sécurité nationale. Troisièmement, Brown pense que l’enquête amorcée dans le cadre de cette loi n’a pas été transparente (…). Quatrièmement, Brown affirme que la loi accorde au Président la discrétion incroyable de décider unilatéralement de la taille et de la forme de la restriction commerciale aussi bien que de sa durée. Cinquièmement, même si l’OMC permet aux pays d’imposer des restrictions quand la sécurité nationale est menacée, utiliser ce prétexte menace le système commercial basé sur des règles. (...)

Jared Bernstein dit qu’il est certain que les tarifs douaniers vont faire plus de mal que de bien, mais il affirme que cela ne signifie pas qu’il n’y a pas de problème. Il cite un article du Washington Post décrivant les impressionnants gains de productivité dans la production d’acier et se demande alors pourquoi les Etats-Unis, si ces derniers sont si productifs dans l’acier, présentent un tel déséquilibre persistant dans ce secteur. Il se peut que les gains de productivité des autres pays dans la production d’acier aient été plus grands ou que leurs coûts du travail soient plus faibles, mais, du moins dans l’industrie manufacturière dans son ensemble, il ne semble pas que ce soit le cas : les coûts unitaires du travail des Etats-Unis, sur une base dollars, sont inférieurs à ceux de la plupart des partenaires à l’échange, à la fois en niveaux et en termes de croissance. Bernstein pense qu’au cœur du problème, il pourrait y avoir l’énorme contribution de la Chine à l’excès de capacité mondiale, qui neutralise les gains de productivité. (...)

Noah Smith pense que les tarifs douaniers ne sont généralement pas une bonne façon de promouvoir l’industrie domestique. Ils encouragent les producteurs américains à se focaliser sur le marché captif local au lieu de trouver des façons de faire face à la concurrence rude et agité qui s’exerce au niveau mondial. Si les consommateurs américains sont forcés de n’utiliser que les produits domestiques, l’acier et l’aluminium américains risquent de finir par apparaître comme des produits de mauvaise qualité. Et si les métaux sont plus chers, cela risque non pas d’aider mais d’endommager l’industrie. Les défenseurs des tarifs douaniers affirment que l’acier et l’aluminium sont importants pour la défense nationale, mais les constructeurs de navires militaires vont devoir payer des métaux plus chers, notamment les fabricants de tanks, d’avions, d’armes et d’autres équipements cruciaux de défense. Les tarifs douaniers ne vont pas non plus ramener de bons emplois dans les usines d’acier et d’aluminium : depuis 1990, la production de métaux aux Etats-Unis est restée assez constante, mais le nombre de personnes employées dans ce secteur a régulièrement chuté, sous l’effet du progrès technique. Donc Smith pense que les Etats-Unis se sont infligé une sévère blessure en adoptant des tarifs douaniers sur les métaux.

Jeffrey Sachs affirme que cela pourrait être le premier coup tiré dans une guerre commerciale insensée et destructive. Qu’importe ce que les producteurs américains d’acier gagneront d’une guerre commerciale, ce gain sera moindre que les pertes que connaîtront les utilisateurs d’acier et les consommateurs, notamment en raison des coûts sociaux associés à la protection d’emplois non compétitifs. Mais l’essoufflement du marché boursier reflète la possibilité de quelque chose de plus désastreux : le glissement vers une guerre commerciale mondiale dans laquelle tous les pays, notamment les Etats-Unis, seraient perdants. L’économie mondiale a déjà connu un tel scénario par le passé : les guerres commerciales du début des années trente contribuèrent à déclencher, puis aggraver et prolonger la Grande Dépression. Sachs croit que les mesures de Trump reposent sur trois erreurs. Premièrement, Trump pense que les Etats-Unis génèrent des déficits commerciaux avec des pays comme la Chine et l’Allemagne parce que les Etats-Unis se font flouer d’une façon ou d’une autre par ceux-ci. La vraie raison est que les Etats-Unis épargnent trop peu et consomment de trop. Deuxièmement, Trump pense que les barrières commerciales vont protéger les Etats-Unis, mais même si ces mesures peuvent temporairement protéger l’acier américain, elles ne vont pas protéger la société américaine. Troisièmement, Trump croit que les barrières commerciales américaines vont faire ployer la Chine et renforcer la domination économique et militaire des Etats-Unis, mais la Chine et l’Europe vont sûrement riposter.

Martin Wolf écrit dans le Financial Times que ces tarifs douaniers ne sont pas importants en soi, mais que le motif avancé pour les justifier, leur niveau et leur durée, la volonté de cibler les alliés proches et la déclaration du Président selon laquelle « les guerres commerciales sont bonnes et faciles à gagner » présagent un surcroît de protectionnisme. Cette action est susceptible de marquer le début de la fin de l’ordre commercial multilatéral fondé sur les règles que les Etats-Unis avaient eux-mêmes instauré. Un point crucial est que cette action ne vise pas la Chine, qui représente moins de 1 % des importations américaines d’acier. Ses victimes sont des amis et alliés : le Brésil, le Canada, l’Union européenne, le Japon et la Corée du Sud. Ce n’est pas non plus une mesure prise contre une certaine forme de commerce déloyal. C’est une politique purement protectionniste visant à sauver les vieilles industries. Pourtant, même en ce sens, la justification est bien fragile : la production américaine d’acier et d’aluminium stagne depuis plusieurs années. Si cette action fait réellement sens à Trump, qu’est-ce qui ne le fait pas ?

Brad DeLong pense qu’au final les consommateurs américains paieront pour les tarifs douaniers. De telles mesures protectionnistes vont affecter chaque secteur de l’industrie américaine d’une façon ou d’une autre et les industriels qui utilisent l’acier et l’aluminium comme intrants vont certainement répercuter sur leurs prix de vente une partie du surcroît de coûts qu’elles subiront. Donc, Trump a essentiellement proposé une nouvelle taxe sur les résidents américains, en l’occurrence les consommateurs et les industries exportatrices, et ce fardeau sera en grande partie supporté par ses propres partisans au cœur des Etats-Unis et dans la Rust Belt.

Dani Rodrik estime que plusieurs commentateurs ont réagi de façon excessive à la possibilité de tarifs douaniers en prédisant une "guerre commerciale", voire pire, mais la réalité est que les mesures commerciales de Trump, du moins celles qu’il a adoptées jusqu’à présent, ne représentent pas grand-chose. En l’occurrence, elles ne pèsent pas lourd, que ce soit en termes d’échelle et d’ampleur, par rapport aux mesures adoptées par l’administration de Ronald Reagan dans les années quatre-vingt. Les politiques de Trump violent l’esprit, si ce n’est la lettre, des accords commerciaux d’aujourd’hui, les restrictions commerciales de Reagan ont exploité les lacunes des accords alors en vigueur. Même si leur impact global reste limité, les restrictions commerciales de Trump ont une teneur plus unilatérale, directe. Une autre différence avec les mesures adoptées sous Reagan, c’est que nous vivons une étape plus avancée de la mondialisation que les problèmes qui l’ont accompagnée sont plus grands et que les forces du nationalisme et du nativisme sont probablement plus puissantes aujourd’hui qu’à toute autre époque depuis la fin de la Seconde Guerre mondiale. Alors que les politiques de Trump visent prétendument à restaurer de l’équité dans le commerce mondial, elles exacerbent ces problèmes plutôt qu’elles ne les améliorent. Un tel protectionnisme est un artifice, pas un programme sérieux pour la réforme commerciale. »

Silvia Merler, « Are we steel friends? », in Bruegel (blog), 12 mars 2018. Traduit par Martin Anota

Tag - Silvia Merler

lundi 19 mars 2018

Que pensent les économistes des droits de douane américains sur l’acier et l’aluminium ?

Par Martin Anota le lundi 19 mars 2018, 15:00

lundi 12 février 2018

Autour de la récente chute des cours boursiers

Par Martin Anota le lundi 12 février 2018, 19:00 - Monnaie et finance

« Les valeurs boursières ont chuté la semaine dernière, ce qui a amené beaucoup à se poser des questions et suscité des débats, notamment à propos des causes sous-jacentes. Nous passons en revue les avis des économistes sur la question...

John Cochrane a publié un long billet visant à expliquer les fluctuations boursières, où il examine en profondeur les prix d’actifs, le ratio cours sur dividende, la prime de risque et la volatilité. La question qui se pose est la suivante : est-ce que les taux d'intérêt réels de long terme augmentent enfin (et reviennent à ce qui rapproche de la norme historique) et, si oui, pourquoi ? La bonne nouvelle, affirme Cochrane, est que nous arrivons dans une période de plus forte croissance. Cela augmenterait la croissance réelle, avec une petite baisse des cours boursiers, mais avec aussi des rendements boursiers plus élevés et des rendements obligataires en hausse. Il y a aussi une mauvaise nouvelle : après avoir voté une réduction d’impôts qui va creuser les déficits (…), les meneurs du Congrès viennent de se mettre d’accord pour accroître les dépenses publiques de 200 milliards de dollars. Cochrane affirme qu’à un certain moment les marchés obligataires disent "non" et que les taux réels augmentent parce que la prime de risque augmente. La bonne nouvelle nous amène à anticiper une certaine inflation si l'on croit en la courbe de Phillips ; avec la mauvaise nouvelle, on peut s'attendre à une stagflation en raison de la situation budgétaire.

Tyler Cowen estime que le déclin des prix d’actifs peut être une bonne chose (...). Il affirme que ce niveau élevé des prix d’actifs reflète une réalité de la création de richesses, c’est-à-dire le fait qu’il y ait un déséquilibre entre la richesse mondiale et les moyens sûrs de transférer cette richesse dans le futur. Les marchés boursiers de Chine et de Russie ne sont pas sûrs et pas très bien développés et plusieurs autres pays émergents, comme la Turquie et le Brésil, ont été affaiblis par l’incertitude et les désordres politiques. Donc, en termes relatifs, les actifs de haute qualité, fortement liquides et habituellement sûrs sont devenus chers et nous nous retrouvons avec des price-earning ratios particulièrement élevés et des rendements négatifs sur les titres publics sûrs. Comme les rapports positifs se multiplient concernant l’économie américaine, les actifs sûrs peuvent devenir moins importants en tant que réserves de valeur relativement sûres et donc leur prix peut chuter. Cette dynamique des prix ne traduit pas forcément la présence de bulles mais, dans un monde où la richesse est créée plus rapidement que ne s’améliorent les institutions, elle peut signaler que la prime de risque est peut-être plus importante qu’on ne le pense.

Paul Krugman dit que, d’un côté, nous ne devrions pas supposer qu’il y a une bonne raison à l’origine de la chute du marché ; quand les cours boursiers se sont effondrés en 1987, il s’agissait d’une panique auto-réalisatrice. D’un autre côté, nous ne devons pas non plus supposer que la chute des cours boursiers nous dise grand-chose à propos des perspectives économiques futures ; le krach de 1987, par exemple, a été suivi par une croissance solide. Pourtant, les turbulences sur le marché doit nous amener à nous pencher plus sérieusement sur les perspectives économiques. S’il y a une nouvelle derrière la chute, c’est bien la publication du dernier rapport sur l’emploi, qui a montré une hausse, certes significative, mais pas énorme, des salaires. Krugman affirme que c’est une bonne nouvelle (elle suggère en effet que l’économie américaine est proche du plein emploi), mais cela signifie aussi que la croissance américaine ne pourra plus venir du retour des chômeurs à l’emploi. Il affirme que l’économie américaine risque certainement de voir sa croissance ralentir et que les analyses disponibles suggèrent que la croissance au cours de la prochaine décennie tournera autour de 1,5 % par an, soit la moitié de ce qu’avait promis Trump.

Matthew Klein, du Financial Times, se penche sur la crainte des marchés qu’une accélération de la croissance des salaires alimente l’inflation des prix à la consommation ou, tout du moins, que la Fed réagisse à une telle perspective en resserrant sa politique monétaire. Il affirme que les derniers chiffres ne valident pas pour l’heure ce que croient les participants du marché. Si l’on prend une moyenne sur six mois, il semble que la croissance des salaires ait ralenti depuis la seconde moitié de 2016. Il y a aussi des raisons qui nous amènent à douter que cette croissance des salaires puisse se traduire par une hausse des prix à la consommation : en général, ce sont surtout les personnes à faibles revenus qui tendent à davantage dépenser et à moins épargner, donc ceux qui s’inquiètent qu’une hausse des salaires puisse stimuler le pouvoir d’achat des consommateurs et éroder les marges doivent se focaliser sur les secteurs à faibles rémunérations, or la croissance salariale y a ralenti. Klein souligne aussi l’importance du secteur financier au regard de la croissance salariale. Il estime que ce serait ironique si les agents financiers se convainquaient de vendre leurs actions en raison de la publication d’une unique donnée, en l’occurrence une donnée qui a été perturbée par la hausse agressive de leurs propres rémunérations, une hausse qu’ils ont justifié par l’évolution du marché, elle-même en partie justifiée par la stabilité de l’inflation.

Stephen Williamson (…) pense qu’il n’y a pas réellement de signe d’excès inflationniste dans les données. Il y a, par contre, des signes que l’inflation et l’inflation anticipée sont très proches de ce qui est cohérent avec une cible d’inflation de 2 %, pour un futur indéfini. Il pense qu’il peut y avoir un risque en termes de décisions de politique monétaire, néanmoins, comme la Fed est aussi proche (…) d’atteindre ses objectifs. L’inflation est arrivée récemment, lorsque les taux d’intérêt nominaux ont augmenté. C’est cohérent avec la logique néo-fisherienne, celle selon laquelle il faut augmenter le taux d’intérêt nominal si l’on veut davantage d’inflation. Bien sûr, l’inflation était faible en 2014-2015 en partie en raison d’une chute du prix du pétrole brut. Néanmoins, certains ont affirmé que l’inflation ralentirait en conséquence des hausses du taux directeur de la Fed et ce n’est pas ce qui s’est passé. Le problème est que la Fed pourrait continuer d’accroître les taux d’intérêt alors même que ce n’est pas nécessaire, ce qui va amener l’inflation à dépasser sa cible, ce qui incitera en retour la Fed à relever davantage ses taux et continuera d’éloigner l’inflation de sa cible. Heureusement, c’est une route politiquement difficile à emprunter, donc il doute que cela arrive.

Dambisa Moyo affirme que, malgré la récente chute des valeurs boursières, l'atmosphère haussière qui soutient les actions reste déconnectée de la réalité et reste sourde aux réserves exprimées par les dirigeants politiques, tandis que le marché évalue mal les défis structurels, en particulier l’endettement mondial croissant et insoutenable et la piètre perspective budgétaire, notamment aux Etats-Unis, où le prix de cette reprise est une dette croissante. En 2018, les chefs d’entreprises et les participants de marché doivent garder en tête (…) que nous nous rapprochons de la date où il faudra payer la facture pour la reprise actuelle. Les fluctuations qu’ont connues les marchés des capitaux ces derniers jours suggèrent qu’ils prennent conscience de cet inévitable règlement. »

Silvia Merler, « The stock market slide », in Bruegel (blog), 12 février 2018. Traduit par Martin Anota

samedi 3 février 2018

Cinq ans d’Abenomics

Par Martin Anota le samedi 3 février 2018, 10:00 - Croissance, cycles et crises

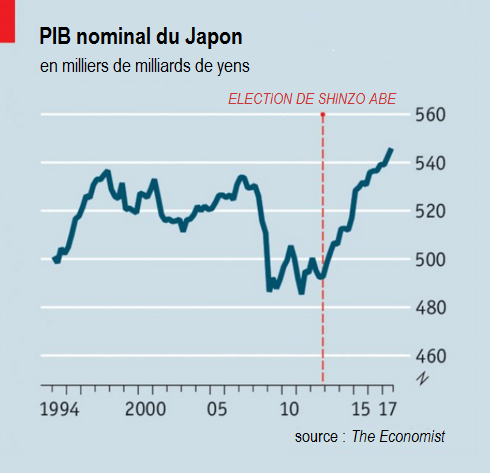

« Cinq ans ont passé depuis que le Premier ministre Shinzō Abe a été élu en 2012 et a commencé à mettre en œuvre ce qu’on qualifie d’"Abenomics", c’est-à-dire un ensemble de mesures macroéconomiques basées sur "trois flèches" : l’assouplissement monétaire, la relance budgétaire et les réformes structurelles. Cinq ans après, peut-on dire que l’Abenomics a été efficaces ? Nous passons en revue plusieurs commentaires qui ont récemment été tenus à ce sujet.

The Economist note que la devise du Japon s’est dépréciée d’environ vis-à-vis du dollar depuis novembre 2012 et que l’indice boursier Nikkei 225 a augmenté de plus 150 % sur la même période. Cela a contribué à relancer l’économie et le PIB japonais a augmenté sans discontinuité ces sept derniers trimestres, soit pour la plus longue période de croissance ininterrompue depuis 16 ans. Les exportations ont beaucoup contribué à cette performance, mais l’investissement privé a aussi augmenté de plus de 18 % en termes nominaux au cours des cinq dernières années. 2,7 millions d’emplois nets ont été créés, malgré une démographie défavorable. Pourtant, l’inflation ne s’est pas vraiment accélérée : l’indice des prix (si l’on exclut les aliments frais) a augmenté de seulement 0,7 % dans l’année qui précéda septembre 2017. La faible performance en matière d’inflation peut notamment s’expliquer par le fait que les salaires n’ont pas augmenté aussi rapidement qu’on ne l’attendait, en partie parce que la majorité des travailleurs japonais ont des contrats permanents et que leur salaire suit principalement le coût de la vie. Une seconde raison pourrait être la hausse de la population active, dans la mesure où davantage de femmes, de personnes âgées et dans une certaine mesure aussi de travailleurs étrangers sont entrés sur le marché du travail. En outre, là où le coût de la vie a augmenté, certaines firmes ont trouvé des façons d’accroître la productivité plutôt que les prix, en investissant dans des technologies économes en travail.

Scott Sumner (…) est d’accord à l’idée que l’impact le plus important de l’Abenomics a été sur le PIB nominal, ce dernier ayant suivi une tendance à la baisse jusqu’à l’élection d’Abe. Selon la théorie du monétarisme de marché, un PIB nominal élevé peut être utile pour répondre à deux problèmes : les excès d’endettement et un chômage cyclique élevé. L’Abenomics a été très efficace sur les deux fronts. Le chômage a chuté à 2,7 %, le niveau le plus faible en 23 ans ; et le ratio dette publique sur PIB a atteint un palier, après avoir explosé et atteint un taux dangereux ces dernières décennies. Les prix sont à la hausse ces cinq dernières années et la dynamique est certainement meilleure que la déflation qui que le Japon connaissait avant le déploiement de l’Abenomics, mais l’inflation est toujours inférieure à la cible de 2 %.

(…) Sumner affirme aussi qu’une inflation de 1 % est trop faible et que la Banque du Japon doit assouplir sa politique monétaire, pour deux raisons. Premièrement, Japon a fixé une cible d’inflation officielle de 2 % et une fois qu’une cible d’inflation cible est fixée, elle doit être atteinte pour que la politique monétaire reste crédible (la crédibilité étant cruciale pour la gestion des futures crises). Deuxièmement, Sumner pense que la Banque du Japon s’est trompée en utilisant les taux d’intérêt comme instrument de politique monétaire, parce que même une inflation de 2 % au Japon ne suffit probablement pas pour éviter la borne zéro lors d’une récession. Donc le Japon est dans une étrange situation où il n’a pas besoin de relance monétaire, mais où la Banque du Japon doit néanmoins adopter une relance monétaire parce que, si elle ne le faisait pas, le Japon pourrait chuter dans une récession à l’instant où la Banque du Japon perdrait en crédibilité.

Erik Norland (…) pense que l’Abenomics n’a pas encore pleinement dévoilé ses effets. L’économie japonaise s’est améliorée depuis 2012, mais elle a ralenti depuis début 2015 et l’expérience de la Banque du Japon avec les taux d’intérêt négatifs de court terme ne semble pas avoir été une réussite (Norland affirme que les taux négatifs ont empêché le Japon de retrouver des taux d’inflation positifs). Environ la moitié de la hausse temporaire de l’inflation en 2013-2014 peut être attribuée au passage de la TVA de 5 % à 8 % et, bien que cela n’ait pas été un thème majeur de la campagne, il faudra faire attention au possible relèvement de la TVA de 8 % à 10 %, qui accroîtrait l’activité préachat mais pourrait temporairement ralentir l’activité après la hausse. Une autre question qui a été évitée durant la compagne est celle de l’énergie nucléaire. Le gouvernement d’Abe a permis un retour progressif et partiel au nucléaire, qui doit limiter le déficit budgétaire du Japon et réduire la croissance de la demande de pétrole brut et de gaz naturel. Globalement, le Japon bénéfice actuellement d’un contexte international favorable, en l’occurrence de la première croissance mondiale synchronisée depuis 2007 ; mais la Chine pose un risque majeur, comme 25 % des exportations du Japon dirigées vers la Chine ou Hong Kong et qu’ils ont tous deux accumulé d’amples dettes. Norland pense que les niveaux de dette élevés du Japon vont probablement le laisser à de faibles taux d’intérêt de court terme ces prochaines années, malgré une meilleure performance économique.

Lechevalier et Monfort affirment que, au cours des cinq dernières années, les politiques proactives poursuivies dans le cadre de l’Abenomics ont joué un rôle décisif dans l’inversion d’une des causes du ralentissement japonais, en l’occurrence l’incohérence des politiques économiques, et qu’elles rapportent maintenant leurs premiers résultats. Cependant ils soulignent que, dans cinq ans, les performances ont été en-deçà des objectifs, en particulier en ce qui concerne l’inflation et la croissance du PIB. Ils sont plus critiques au regard des questions de long terme et pensent que l’Abenomics peut en définitive échouer en raison de l’incapacité à clairement définir un modèle de croissance pour la nation au cours des deux prochaines décennies. Selon Lechevalier et Monfort, le problème n’est pas tant le manque de réformes structurelles que leur capacité limitée à relever le potentiel de croissance du pays.

Un point similaire a été souligné par Shaori Shibata, qui affirme que les remèdes de style keynésien qui font partie intégrante de l’Abenomics n’ont pas été capables de répondre au problème de faible demande que connaît le Japon à plus long terme, en particulier en termes de consommation privée. C’est en grande partie à cause des mesures de libéralisation qui forment également partie intégrante de l’Abenomics et qui ne sont pas compatibles avec les remèdes keynésiens qui ont été adoptés. Alors que l’Abenomics a le potentiel (du moins à court et moyen termes) pour améliorer la profitabilité des entreprises, en l’absence d’une mesure visant à redistribuer la richesse des entreprises au travail, l’Abenomics représente aussi à l’avenir un danger pour la croissance économique du Japon.

Heizo Takenaka écrit que les performances économiques ont beau s’être clairement améliorées, il demeure toujours plusieurs défis sérieux. Les efforts pour la consolidation budgétaire et la revitalisation des économies régionales sont lents ; le creusement des écarts de revenu n’a pas été traité ; malgré les progrès économiques, la compétitivité du Japon relativement au reste du monde s’est davantage détériorée ; et les universités japonaises continuent de perdre des places dans les classements internationaux. En fin de compte, il est vrai que l’Abenomics a significativement stimulé l’économie, mais qu’elle peine à faire face aux changements rapides qui ont lieu dans le reste du monde. (…) »

Silvia Merler, « Abenomics, five years in », in Bruegel (blog), 8 janvier 2018. Traduit par Martin Anota

aller plus loin...

« Quelle est l’efficacité de l’Abenomics ? »

« La politique budgétaire est-elle efficace au Japon ? »

jeudi 14 décembre 2017

La querelle autour des modèles DSGE continue

Par Martin Anota le jeudi 14 décembre 2017, 18:45 - Epistémologie et histoire de la pensée

« Les modèles dynamiques stochastiques d’équilibre général DSGE ont fait l’objet de vives critiques depuis la crise financière. Un récent document de Christiano, Eichenbaum et Trabandt (qui cherchent à défendre les modèles DSGE) a suscité toute une vague de réactions dans la blogosphère économique. Nous passons en revue les plus récentes contributions à ce sujet…

Un récent document de travail réalisé par Christiano, Eichenbaum et Trabandt sur les modèles dynamiques stochastiques d’équilibre général (DSGE) a suscité de nombreuses réactions sur la blogosphère. Dans ce document, les auteurs affirment que les modèles DSGE d’avant-crise ont certes eu des défauts que la crise a mis en évidence, mais que des progrès ont été réalisés au cours des dix dernières années, notamment en incorporant des fictions financières et l’hétérogénéité dans les modèles DSGE. Christiano et ses coauteurs s’attendent ainsi à ce que les modèles DSGE restent un outil primordial à la disposition des macro-économistes pour étudier les phénomènes agrégés et la politique économique, parce qu’il n’y aurait tout simplement pas d’alternative crédible pour l’analyse de la politique économique dans un monde où diverses forces économiques se font concurrence.

De nombreuses critiques suscitées par le document de travail se réfèrent à la première version publiée en ligne, qui n’est cependant plus disponible (la dernière version est celle datée du 27 novembre). Noah Smith a cité quelques extraits de la première version, en particulier un passage dans lequel Christiano et ses coauteurs qualifient de "dilettantes" les personnes qui n’aiment pas les modèles DSGE, au motif que celles-ci mettraient certes en avant l’existence des forces concurrentes à l’œuvre (et jugent leur importance relative via d’implicites expériences de pensée) sans pouvoir jamais donner de sérieuses recommandations en matière de politique économique. Smith affirme que la ligne de défense des modèles DSGE que proposent Christiano et ses coauteurs comme seule façon de faire des prédictions quantitatives à propos des effets des changements de politique économique est erronée, parce qu’il y a au moins deux autres approches très communes, en l’occurrences les modèles économétriques structurels et les modèles autorégressifs vectoriels (VAR) structurels. Un modèle structurel n’est en outre pas toujours nécessaire pour faire des prédictions quantitatives à propos de la politique économique, comme cela peut être réalisé sous forme réduite. Quand les changements de politique économique peuvent être traités comme des expériences naturelles, leurs effets (notamment les effets d’équilibre général) peuvent être mesurés directement au lieu d’être inférés à partir d’un modèle structurel. Mais Christiano et ses coauteurs ignorent l’existence des expériences naturelles, malgré la popularité croissante de cette approche en science économique.

Bradford DeLong souligne que les modèles nouveaux keynésiens ont été élaborés pour montrer que les conclusions des vieux keynésiens et des vieux monétaristes en matière de politique économique étaient relativement robustes et qu’elles n’étaient pas remises en cause par l’acceptation de l’hypothèse des anticipations rationnelles. Ils ont été élaborés pour montrer qu’il est extrêmement fragile de conclure à l’insensibilité des variables réelles vis-à-vis des politiques systématiques. Lucas et ses disciples suivirent ensuite Prescott sur le territoire des cycles d’affaires réels, en prenant une erreur résiduelle et en affirmant qu’elle constitue leur principale variable conductrice exogène. Le cadre DSGE fut alors construit afin que les nouveaux keynésiens puissent communiquer avec les partisans des cycles d’affaires réels. Rien de tout cela n’a permis, jusqu’à présent, de faire des progrès concrets dans la compréhension des propriétés émergentes en matière de politique macroéconomique des économies réelles.

Jo Mitchell pense que Christiano et ses coauteurs cherchent à affirmer qu’on ne peut pas faire de la macroéconomie correctement sans modèle DSGE. Mais sur quelle base pouvons-nous dire que la macroéconomie DSGE est "faite proprement" ? Il y a deux endroits où l’on peut procéder à une validation empirique : les données microéconomiques et les données macroéconomiques. Trente ans de recherche en matière de modèles DSGE n’ont produit qu’un seul résultat empiriquement plausible : la courbe de Phillips augmentée des anticipations. Et elle était déjà bien connue avant. Il y a un revirement ironique ici : la faillite de la courbe de Phillips dans les années soixante-dix traça la voie vers la réussite pour les nouveaux classiques. La faillite de la courbe de Phillips à présent (dans l’autre direction) laisse les modèles DSGE avec aucun accomplissement vérifiable. Le document de Christiano et ses coauteurs a au moins un mérite : celui de confirmer ce que les macro-économistes au sommet de la discipline pensent à propos de leurs collègues sur les échelons inférieurs, en particulier ceux qui adoptent une position critique. (...)

Selon Chris Surro, le problème avec les modèles DSGE n’est pas qu’ils sont incapables d’expliquer des phénomènes économiques spécifiques : ils peuvent expliquer quasiment n’importe quel phénomène que vous pouvez imaginer, mais nous n’avons finalement aucun moyen pour décider quels modèles sont meilleurs que d’autres, si ce n’est en les confrontant aux données qu’ils sont censés expliquer. Tout ce que le modèle DSGE apporte est un ensemble d’hypothèses que tout le monde sait fausses (…). Christiano et ses coauteurs ne font rien pour répondre à cette critique. Surra affirme que la macroéconomie doit faire l’exact opposé : commencer par avoir les bonnes hypothèses. Puisque nous nous ne serons jamais capables de capturer toutes les complexités d’une véritable économie, l’économie du modèle est différente d’une économie réelle. Cependant, si les hypothèses qui fondent cette économie fictive sont réalistes, le modèle peut toujours fournir des réponses qui sont pertinentes pour le monde réel. Un modèle qui colle aux faits, mais dont les hypothèses sont irréalises, ne peut apporter des réponses pertinentes. »

Silvia Merler, « The DSGE model quarrel (again) », in Bruegel (blog), 11 décembre 2017. Traduit par Martin Anota

dimanche 10 décembre 2017

Une bulle sur le marché du Bitcoin ?

Par Martin Anota le dimanche 10 décembre 2017, 10:00 - Monnaie et finance

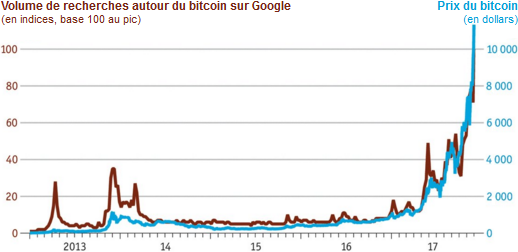

« Le prix du Bitcoin vient juste de passer les 11.000 dollars. Il y a un an, il valait moins de 800 dollars. Les économistes et les commentateurs s’inquiètent donc de plus en plus à l’idée qu’il puisse s’agir d’une bulle qui n’attend plus qu’à éclater. Nous passons en revue divers commentaires sur le sujet.

Le prix du Bitcoin a atteint et dépassé les 11.000 dollars, alors qu’il s’élevait à seulement 800 dollars il y a un an (cf. graphique). Selon The Economist (…), les cours sur le marché boursier sont certes élevés depuis quelques temps, les actions ne connaissent pas la même effervescence qu’ils ont connue avec la bulle internet de 1999-2000. Cette effervescence s’est déplacée au monde des crypto-monnaies comme le Bitcoin ou l’Ethereum. L’attrait dont elles bénéficient s’explique par trois choses : le fait que l’offre soit limitée ; les craintes à propos de la valeur à long terme des monnaies fiduciaires dans une ère d’assouplissement quantitatif ; et l’anonymat qu’elles permettent. Ces trois facteurs expliquent pourquoi le Bitcoin fait l’objet d’une certaine demande, mais pas pourquoi son prix a récemment augmenté. Peut-être que la demande de Bitcoin a augmenté du fait que certains s’attendent à ce que le blockchain, la technologie qui sous-tend le Bitcoin, finisse par être utilisé dans l’ensemble de l’industrie financière. Mais vous pouvez créer des blockchains indépendamment du Bitcoin ; les succès respectifs des blockchains et du Bitcoin ne sont pas inextricablement liés. Il est plus probable que la demande de Bitcoin augmente précisément parce que son prix augmente.

source : The Economist (2017)

Bloomberg a publié un article sur ce qui pourrait faire éclater la bulle du Bitcoin. Premièrement, avec les divisions parmi les développeurs autour de la façon d’améliorer le réseau du Bictoin (…),différentes versions de la devise ont émergé de l’originale. Une fragmentation excessive peut se révéler catastrophique pour le Bitcoin, exactement comme elle l’a été pour le système financier américain durant l’ère de la banque libre. Deuxièmement, le spectre d’une répression complète sur les crypto-monnaies reste un risque extrême très présent, dans la mesure où le Bitcoin a pu être par le passé un moyen pour acheter des matériaux illicites, un véhicule pour la fuite des capitaux et une victime de détournements. Troisièmement, l’actif peut tomber entre les mains de hackers, comme ce fut le cas en 2011. Mais le piratage de 31 millions de dollars de la devise alternative "tether" un peu plus tôt ce mois n’a ralenti que momentanément la progression du Bictoin. Quatrièmement, l’introduction de futures peut amener davantage d’investisseurs à des prises de positions qui poussent les prix à la baisse. Cinquièmement, l’échec des échanges des grandes crypto-monnaies à gérer le trafic le jour où le Bitcoin a atteint les 10.000 dollars a rendu manifestes les problèmes de flexibilité auxquels les crypto-monnaies font face comme véhicules spéculatifs. Enfin, la soudaine hausse parabolique du Bitcoin est une énigme. Par conséquent, qu’est-ce qui nous empêche de penser qu’il puisse connaître soudainement la même trajectoire à la baisse?

Les économistes sont intervenus dans le débat, quelques fois en proposant des solutions extrêmes. Dans un entretien accordé à Quartz, Robert Shiller affirme que le Bitcoin est actuellement le meilleur exemple d’exubérance irrationnelle ou de bulle spéculative, alimentée par l’idée que les gouvernements ne peuvent le stopper, ni le réguler, qui résonne avec l’angoisse de notre époque. Dans un récent entretien accordé à Bloomberg, Joseph Stiglitz a dit que le Bitcoin rencontre le "succès seulement en raison des possibilités de contournement qu’il offre, du peu de surveillance dont il fait l’objet" et qu’il "doit être prohibé" parce qu’"il n’assure aucune fonction socialement utile".

Jean Tirole écrit dans le Financial Times qu’il y a plusieurs raisons d’être prudent à l’égard du Bitcoin ; les investisseurs doivent être protégés et l’on doit empêcher les banques réglementées, les assureurs et les fonds de pensions de s’exposer à ces instruments. Tirole affirme que le Bitcoin est une pure bulle, un actif sans valeur intrinsèque, donc insoutenable si la confiance disparaît. La valeur sociale du Bictoin est également douteuse : à la différence de l’assurance traditionnelle, il ne génère pas de seigneuriage, mais des "mining pools" s’affrontent pour obtenir des Bitcoins en investissant dans la puissance de calcul et en dépensant en électricité. Le Bictoin est peut-être un rêve libertarien, mais c’est un vrai mal de crâne pour ceux qui voient la politique publique comme un complément nécessaire aux économies de marché. Il est toujours trop souvent utilisé pour l’évasion fiscale ou le blanchiment d’argent et il présente des problèmes en ce qui concerne la capacité des banques centrales à mettre en œuvre des politiques contracyliques. Les avancées technologiques peuvent améliorer l’efficacité des transactions financières, mais elles ne doivent pas nous amener à oublier les fondamentaux économiques.

Kenneth Rogoff pense qu’à long terme la technologie va se développer, mais que le prix du Bitcoin va s’effondrer. La suite des événements va dépendre de la réaction des gouvernements et du succès que rencontreront les divers concurrents au Bitcoin dans leurs tentatives de pénétrer le marché. En principe, il est facile de cloner ou d’améliorer la technologie du Bitcoin, mais pas de dupliquer sa réputation, sa crédibilité et le large écosystème d’applications qui se sont accumulées autour de lui. Pour l’instant, l’environnement réglementaire reste chaotique, mais si le Bitcoin perdait de son quasi-anonymat, il serait difficile de justifier son prix actuel. Peut-être que les spéculateurs du Btcoin parient qu’il va toujours y avoir un consortium d’Etat rebelles qui autorisera l’usage du Bictoin ou même des acteurs étatiques tels que la Corée du Nord qui l’exploiteront. Il est également difficile de voir ce qui empêcherait les banques centrales de créer leurs propres devises digitales et d’utiliser la réglementation pour faire pencher la balance en leur faveur jusqu’à ce qu’elles gagnent. La longue histoire des monnaies nous enseigne que les innovations du secteur privé finissent par être réglementées et appropriées par l’Etat.

Tyler Cowen avait l’habitude de considérer le Bitcoin comme une bulle, mais plus maintenant. Il affirme que nous devons considérer que le Bitcoin joue de plus en plus un rôle qu'a pu tenir l’or, voire l’art. L’or, aussi, dans ses fonctions de couverture s’apparente à une "bulle", mais n’en est pas une. Il est difficile à transporter, mais il a une certaine valeur supplémentaire parce qu’il est perçu comme un actif central et qu’il n’est pas positivement corrélé avec le portefeuille de marché d’une façon simple. La même chose est exacte pour le Bitcoin, mais ce genre d’effervescence peut persister pendant des siècles. L’or sert moins en tant qu’instrument de couverture, en partie parce que l’inflation a été faible et en partie parce que la Chine et l’Inde ont dominé le marché de l’or (…). Donc, de nouvelles et meilleures couvertures sont nécessaires. Et le Bitcoin est un bon candidat à cet égard.

John Cochrane pense que ce qui se passe avec le Bictoin s’apparente à un phénomène parfaitement "normal". Combinez un rendement d’opportunité et une demande spéculative avec une offre temporairement limitée, plus une offre de substituts temporairement limitée, et vous obtenez une hausse du prix du Bitcoin. Cela peut aider s’il y a une forte asymétrie d’information ou d’opinion pour stimuler les échanges et, étant donné l’origine douteuse de la demande de Bitcoin (il n’y a pas de rapports annuels sur le volume que la mafia russe veut placer à l’étranger la semaine prochaine) c’est également possible.

Izabella Kaminska a un long article (…) où elle explique pourquoi les futures en Bitcoin et une structure de marché bien imparfaite posent problème. Elle écrit aussi dans le Financial Times que le véritable investissement n’est pas la même chose que le jeu et que, dans un contexte où la crypto-monnaie fait l’objet d’un fort engouement, les régulateurs doivent souligner cette distinction. Pendant des décennies, les régulateurs à travers du monde ont cherché à atténuer les effets négatifs du jeu. Pendant longtemps, les zones de jeu autorisées confinées à des zones géographiques spécifiques ont semblé constituer la solution optimale. Ce n’est plus le cas avec l’avènement d’Internet. Les contraintes géographiques ont commencé à perdre de leur sens, tandis que l’innovation (notamment l’invention de crypto-monnaies) a remis en cause l’efficacité des interdictions. Même si les échanges de crypto-monnaies étaient interdis, il est probable que certaines juridictions continueraient de les autoriser, que des portes dérobées soient créées en ligne pour continuer de servir les clients dans les zones restreintes. Cela ne laisse aujourd’hui qu’une option aux régulateurs. Les activités associées au jeu doivent être stigmatisées et non promues. »

Silvia Merler, « The Bitcoin Bubble », in Bruegel (blog), 4 décembre 2017. Traduit par Martin Anota

« billets précédents - page 3 de 4 - billets suivants »